债转股背后风险仍须化解

近日,中国最大民营造船厂华荣能源(前身为熔盛重工)发布公告称,拟向债权人发行最多171亿股股票(向22家债权银行发行141亿股,向1000家供应商债权人发行30亿股),以抵消171亿元债务。其中,中国银行是其最大债权方,债务总额为63.1亿元,华荣能源将向中国银行发行27.5亿股股票以抵消27.5亿元债务。在此次债转股完成后,华荣能源最大的债权人中国银行将变成其最大股东。

有关专家认为, 专家认为,一方面,债转股对于眼下的结构调整无疑是必要的政策手段。但另一方面,要认识到债转股的成功是以后期经济企稳和企业经营改善为前提的,否则风险也很大。因此,在具体操作上还需要一系列顶层设计支持,作为债转股的主体,商业银行在有关业务上也需要进一步完善和提升。

债转股再战江湖

近来,管理层对债转股频繁表态,债转股的脚步声离我们越来越近。时隔多年,债转股“重出江湖”,迅速成为中国金融领域备受瞩目的议题。

据媒体援引一位国开行高层的言论称,首批债转股规模为1万亿元,预计在三年甚至更短时间内,化解1万亿元左右规模的银行潜在不良资产。

所谓债转股,即金融资产管理公司收购银行不良资产,将原来银行与企业间的债权债务关系转变为金融资产管理公司与企业间的持股与被持股关系,原本的还本付息也转变为按股分红。在企业财务状况好转以后,可以通过上市、转让或企业回购形式回收这笔资金。

实际上,“债转股”在中国并不是新概念,早在20世纪末,“债转股”就曾经在我国处置银行不良资产时大量采用,被视为国企解困三大政策之一。当时国企大面积亏损,银行积累巨额不良贷款。

据机构统计,在这轮不良资产处置当中,债转股参与企业达到580家,涉及金额4050亿元,占不良资产处置规模约30%。兴业证券对这一轮的17 家债转股企业的跟踪研究显示,债转股后企业的负债率明显降低,四大资产管理公司的股权退出方式也可分为上市、股权置换和回购等多种方式。

相比上一轮因为国企大面积债务危机而出台债转股不同,当前,产能过剩行业是银行业不良资产的主要来源之一。

据中金公司估算,截至2015年末,煤炭、钢铁、有色、水泥等四大传统产能过剩行业有息负债约为5.5万亿元至6万亿元。假设去产能力度在20%,对应新增不良资产约为1.1万亿元至1.2万亿元,相当于银行业总贷款的1.14%至1.24%。

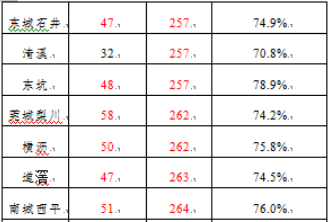

而据中国银监会公布的监管指标数据,截至2015年底,商业银行业全行业不良贷款余额升至12744亿元,较2014年底大增51.2%;不良贷款率1.67%,较2014年底上升0.42个百分点。

民生证券研究员管清友认为,与上世纪90年代债转股的情况不同,目前我国虽然也面临经济下行压力,过高的企业杠杆率也导致财务负担加剧利润恶化,但企业亏损程度、银行不良率都远不及上一轮。在当前时间节点上实施债转股,意义在于配合供给侧改革:一是债转股将推动国企重组上市,在减轻企业压力的同时将服务于“国企证券化”的改革途径,推进国有资产盘活;二是债转股后扩展银行放贷空间,将促进资金流向新兴产业部门,从而推动供给侧改革和经济转型。

海外经验启示风险

海通证券分析师姜超指出,从海外经验看,为了避免信用风险,政府需在“债转股”过程中注资,弥补商业银行资本金缺口(账面与市场价值之间的缺口),而这一过程需防范货币超发风险。

智利债转股的实施具有典型性。当年智利实行债转股时,针对外部债务,虽然成功率较高,政府干预程度较低,但不良资产消化后引发“通胀效应”。

20世纪70年代油价暴涨带来了过剩的流动性,在低利率资金的诱惑下,巴西和智利等拉美国家借入了大量债务。随着利率上升、资本流向逆转、发展中国家货币面临贬值压力,拉美国家的负债率上升到不可持续的水平。债务危机爆发之后,拉美各国纷纷推出债转股计划。

从银行不良资产处置角度来看,智利债转股无疑是成功的。1985年到1991年,智利转换了大约70亿美元的债务,约占外资商业银行债务的30%左右。但是,外资过快流入导致国内通胀水平攀升,成为外币债转本币股的后遗症。

而以内债为主的波兰则采取政府性的债转股模式,结果了效率低下。作法是政府一次性注入财政资金并在银行设立沉淀资产的独立部门,将可疑或亏损资产转移到该部门。但当时波兰商业银行通过债转股清理的不良资产大约只占债务总量的2%,进程缓慢,执行效果并不理想。

兴业证券分析师唐跃指出,智利和波兰两国债转股经验,分别代表着商业性和政府性债转股的结果。前者正是由于市场机制的完善运行,让投资者能够自行甄别仍存有发展潜力转股企业,后者采取自上而下的操作方式,最终产生的结果是转股效率低下。

债转股须顶层设计引导

“当前再提债转股,顶层设计更须配合。”兴业证券分析师唐跃认为,20世纪90年代的债转股的企业标的由国家经贸委和财政部筛选而定,而当前尚未政策规定。由金融机构自发选择债转股的标的短期内仅以个案和试点为主,难以大面积铺开。因此,当前债转股的普遍更需顶层设计的引导。

管清友也表示,本轮债转股需要国家出台纲领性指导意见,把握债转股整体方向和节奏,在承接主体、目标企业选择、转股后的退出机制等方面做出比较明确的规范和指导,在机制设计上尽量规避因各主体之间的利益冲突和零和博弈而产生道德风险的可能。在此基础之上,可自由发挥市场的作用,充分利用价格机制和竞争机制实现债转股。

中国农业银行首席经济学家向松祚指出,“债转股”关键的问题在于必须要按照市场的原则,由企业、银行、金融机构由自主谈判来决定,否则埋下的隐患非常大。

“企业本身没有市场前景,就应该让他破产,不应该让它通过‘债转股’方式继续生存。哪些行业、哪些企业能做‘债转股’需要区别对待,像僵尸企业就不能这么做了,该退出市场的就应该退出市场,老是希望转移、延缓风险,最终风险只会越积越大。”向松祚说。