清水源因董秘卖股权引发的不为人知的那些事

企业 来源:法制与社会 责任编辑:百花残 2017-07-11 17:20:41

清水源董秘近期公然违反交易法规卖出股票,虽然事后公司董秘对该行为进行了解释说明,但作为公司信息披露的专业人士,仅仅在请假期间就做出该行为,非常牵强。结合公司第二大股东卖出公司股票的情形,是否是因为该人士对公司未来没有信心,择机高价出售公司股票?

作为专业人士翻阅了清水源以前发布的招股说明书及相关公告新闻发现值得质疑的问题不少,提出七宗“罪”,值得公众们及相关部门深思。

第一、清水源招股说明书”连续化生产技术”涉嫌虚假记载

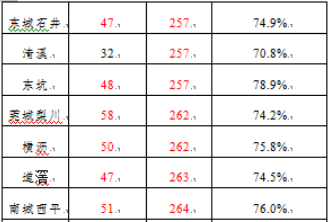

清水源招股说明书中显示,“首先,规模化生产以及有机膦产品大型化、连续化综合生产技术的运用带来的能源及原材料平均消耗降低和人工成本支出减少使公司获得了较好的生产成本优势”,此外,招股书多处提及公司具有连续化生产技术,例如

等。

2016年12月28日,清水源发布《关于募投项目延期的公告》,《公告》中称,“为了扩大生产规模、提高产品品质、提升生产线自动化程度,公司决定开发 水处理剂连续化生产工艺的工艺包,后期在和惠生工程(中国)有限公司设计院 的工业化设计对接过程中,对安装生产可行性和稳定性存在诸多分歧。公司本着谨慎投资、安全生产的原则,为了保障公司及广大股民的利益,决定采用公司现 有生产工艺,由公司技术人员和惠生工程(中国)有限公司河南化工设计院分公 司联合开发工艺包并施工建设。”

通过《公告》可以看出,截止2016年12月,清水源连续化生产工艺尚未研发成功,而公司在2014年12月披露的招股说明书中却多处宣称已掌握了连续化生产技术,招股说明书夸大事实,误导投资者,涉嫌虚假记载。

第二、清水源“娃娃的脸说变就变”之业绩变脸

清水源2016年全年净利4500万中,有2500万是合并同生环境报表而来,也就是说清水源原有业务净利仅仅为2000万元,对比2015年净利3900万元,下滑近五成。该公司2015年上市,是否属于上市业绩即变脸情形?

第三、产品与市场价严重不符,涉嫌利益输送

招股说明书P48披露,公司液氯采购价格波动剧烈,价格区间约为10-1,300 元/吨,价格显著低于同期市场价格。招股说明书P142披露,液氯主要供应商为河南联创,2011-2014年,公司向河南联创采购液氯的价格显著低于向其他供应商采购液氯的价格,且河南联创为清水源主要客户,清水源与河南联创之间是否存在利益输送行为?

公司生产的氯甲烷,每吨比同行价格低500元以上,利润率还能达到80%,在市场充分竞争的前提下,其他同行都没有什么利润,清水源靠什么获得这么高的利润?是否有账外补贴或其他利益输送行为?

第四、主要生产设备与产品销售收入明显不匹配,涉嫌重大财务造假和重大遗漏

招股说明书P148页披露,公司主要生产设备披露部分显示,公司主要的有产车间包括HEDP车间、PBTC车间、氯甲烷车间、水处理剂车间,其中水处理剂车间仅有反应釜9台。

(1)在招股说明书P230产品分部披露中,分主要产品披露的营业收入中未见PBTC产品,公司PBTC产品销售收入是否完整入账,是否存在账外收入,PBTC生产设备是否闲置,是否应当计提减值准备?

(2)在招股说明书P230产品分部披露中,分主要产品披露的营业收入主要包括HEDP、HPMA、ATMP、DTPMP、AA/AMPS、复配产品、氯甲烷,其中,除HEDP、氯甲烷有单独生产车间外,其他产品均在水处理剂车间进行生产,而水处理剂车间仅有反应釜9台,主要生产设备与主要产品产量存在显著差异,公司产品产量是否真实,是否存在账外资产,涉嫌重大财务造假和重大遗漏。

第五、高管工资显著低于平均水平,涉嫌通过账外支付高管费用来虚增利润

招股说明书P191-192披露,公司董事长王志清年薪15万元,副董事长史振方年薪13万元,其他副总经理年薪10万元,监事会主席都小兵年薪5万元,上述人员薪酬均显著低于行业平均水平,是否存在账外支付高管薪酬虚增利润的情况。

根据招股说明披露,2014年9月30日,公司生产人员为223人,技术人员(研发人员)为47人,2014年1-9月,公司生产成本中人工成本为461.49万元,研发人工成本为127.70万元,据此测算清水源生产人员年度工资约为2.7万元,研发人员年度工资约为3.6万元,显著低于行业平均水平,是否存在账外支付生产、研发人员工资虚增利润的情况,是否属于虚增利润的情形?

第六、招股说明书对泰和水处理定为前后矛盾,涉嫌误导性陈述

招股说明书P123披露,山东省泰和水处理有限公司:公司是中国最大的水处理药剂专业生产商,连续三年全国销量第一。泰和将自己定位为药剂生产商,承诺永不做终端,做水处理行业的生产车间;

在招股书亦披露泰和为药剂生产商,承诺永不做终端。

但在招股说明书134页中(下图),将泰和披露为服务商,前后存在实质性差异,涉嫌误导性陈述。该误导性陈述是否为刻意隐瞒行业竞争对手,以显示其虚假的行业地位?

第七、公司上市后疯狂并购或出资,管理水平能否适应,是否涉嫌通过并购粉饰业绩?

公司自上市以来,已经并购或出资陕西安得(上市期间为公司主要客户)、河南同生环境、清水源(北京)投资、清水源(上海)环保科技,济源市济源商贸、征收美如佳商贸以及境外的艾驰环保有限公司等。以公司上市后几亿元的销售规模,能否对如此多的子公司进行有效管理?收购上市期间公司的主要客户,是否在上市前后存在利益输送?在公司主业利润大幅下滑的情况下,是否是通过并购公司来粉饰公司业绩?

希望有关监管部门彻查以上问题!!!

相关阅读:

热门文章:

热门文章

图片新闻